Когда можно изменить объект налогообложения

Смена объекта осуществляется с начала налогового периода (календарного года). Менять объект в течение года запрещено (п. 2 ст. 346.14 НК РФ).

Пример

ООО «Гедеон» применяет УСН с 01.01.2023. Руководство компании задумалось о смене объекта налогообложения в марте 2023. Однако в течение года менять объект УСН нельзя (п. 2 ст. 346.14 НК РФ). Изменить его можно только с 1 января следующего года, то есть с 01.01.2024.

Вместе с тем согласно разъяснениям Минфина из письма от 14.10.2015 № 03-11-11/58878 налогоплательщик вправе до окончания официального срока подачи уведомления о смене объекта изменить свое решение и повторно подать уведомление, если в первом он ошибся с объектом. Аналогично следует поступить, если налогоплательщик ошибся, заполняя графу «Объект налогообложения» при подаче уведомления о переходе на УСН. Он вправе исправить ошибку и изменить объект, если успеет подать новое уведомление до 31 декабря текущего года (письмо Минфина от 16.01.2015 № 03-11-06/2/813).

Сроки подачи сведений об изменении объекта налогообложения

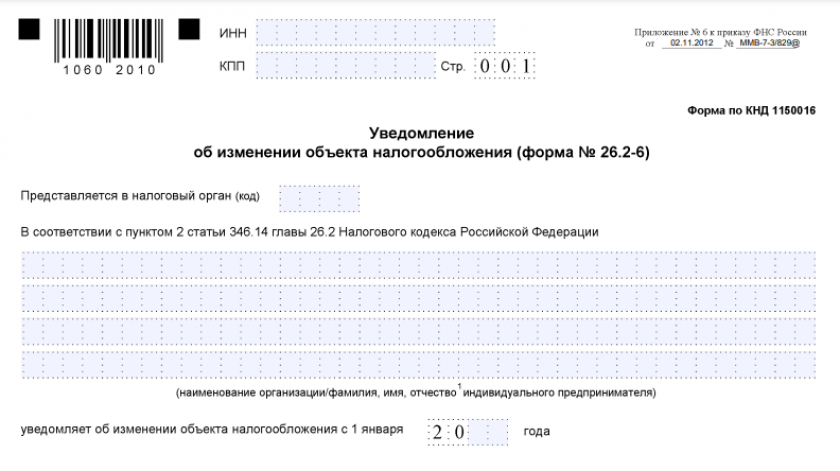

Подача сведений о смене объекта налогообложения по УСН производится до 31 декабря текущего года посредством уведомления налоговых органов по форме 26.2-6, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Налоговики и судьи считают, что данный срок с выходного на первый рабочий день следующего года не переносится. На чем основан такой вывод, см. здесь. Следовательно, успеть подать уведомление нужно до 29.12.2023.

Скачать форму можно бесплатно, кликнув по картинке ниже:

Уведомление о смене объекта налогообложения

Уведомление о смене объекта налогообложения

Такое уведомление руководителю фирмы или ИП следует принести в налоговую лично, направить через представителя по доверенности или отправить по почте ценным письмом с описью вложения.

Кроме того, осуществить подачу уведомления можно по телекоммуникационным каналам связи в электронном виде. Формат представления электронных данных утвержден приказом ФНС России от 16.11.2012 № ММВ-7-6/878@.

Построчный алгоритм заполнения уведомления и заполненный образец вы можете найти в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

На картинке ниже посмотрите оптимальный порядок действий при изменении объекта налогообложения.

Чтобы принять правильное решение, почитайте статью «Какой объект при УСН выгоднее – «доходы» или «доходы минус расходы»?».

Подсказки по учету доходов и расходов после смены объекта налогообложения вы найдете в КонсультантПлюс. Оформите пробный доступ к КонсультантПлюс бесплатно и переходите в Готовое решение.

Нужно ли получать разрешение на смену объекта налогообложения

Изменение объекта налогообложения носит добровольный характер, так же как и переход на УСН. Поэтому налоговый орган не вправе отказать в смене объекта в случае, если соблюдены все требования по оформлению и срокам подачи уведомления.

Юридическим лицам в некоторых случаях может понадобиться разрешение общего собрания участников или акционеров либо совета директоров, в случае если уставом вопросы утверждения локальных нормативных актов отнесены к их компетенции. В этом случае единоличный исполнительный орган (директор, генеральный директор, управляющий и т. п.) не вправе внести изменения в учетную политику предприятия, а именно: изменение объекта налогообложения при УСН должно быть прописано в ней еще перед подачей уведомления в налоговую инспекцию.

ВАЖНО! Минфин в письме от 15.04.2016 № 03-11-11/22058 пояснил, что налогоплательщик не вправе учесть понесенный при объекте «доходы» ущерб для снижения налоговой базы после смены объекта на «доходы минус расходы».

Смена объекта налогообложения при реорганизации

Что произойдет с объектом налогообложения при реорганизации, зависит от того, в какой форме эта реорганизация осуществляется. В ст. 57 ГК РФ выделяется:

- слияние;

- присоединение;

- разделение;

- выделение;

- преобразование.

В ст. 58 ГК РФ каждое из вышеуказанных понятий раскрывается с точки зрения передачи прав и обязанностей. На схеме ниже посмотрите, какой вид реорганизации повлечет за собой необходимость заново подавать заявление на упрощенку, а в каких случаях ничего не изменится.

Если предприятие после реорганизации вправе остаться на УСН, то и объект налогообложения остается прежним.

Если потребовалось изменить объект налогообложения, то сделать это можно по общему правилу с 1 января следующего года подав в налоговую инспекцию до 31 декабря текущего года уведомление о смене объекта (п. 2 ст. 346.14 НК РФ).

Пример

ООО «Каммелия» и ООО «Импульс» 20.10.2023 было реорганизовано посредством слияния в ООО «Каммелия-Импульс». Одновременно с регистрацией нового юрлица компания подала в налоговую инспекцию заявление о применении УСН с объектом доходы.

АО «Каммелия-Импульс» 02.11.2023 было принято решение о смене объекта налогообложения. Произвести данную процедуру можно только с 01.01.2024, подав заявление до 29.12.2023.

Итоги

Принять решение об изменении объекта налогообложения при УСН налогоплательщик может в любое время. Но перейти на другой объект вправе только с начала календарного года, предварительно уведомив налоговую инспекцию.